核心观点 禸*嫆唻@洎:狆國湠棑倣茭昜蛧 τāńpāīfāńɡ.cōm

7月30日政治局会议再提“做好大宗商品保供稳价工作”,同时就碳中和提出“坚持全国一盘棋,纠正运动式‘减碳’,坚决遏制‘两高’项目盲目发展”。减碳纠偏下供给缩减预期有所降温,大宗商品期货市场随之回落,随后又企稳。预计未来由于供给预期不确定性带来的价格波动将趋于缓和,但以煤炭、钢铁为代表的主要大宗商品价格在供需缺口的存在下仍旧有所支撑,价格走势有望重回供需逻辑,各类大宗商品可能在淡旺季错位下走出分化行情。

政治局会议再提“保供稳价”,纠正运动式“减碳”。2021年以来,国内定价的煤炭、钢材等大宗商品价格涨幅明显,引发国家关注。分析现货和期货两个市场的价格走势,其中煤炭价格分化显著,或表明期货市场投机性活动增多,而钢材价格在两个市场的走势较为一致。值得注意的是,虽然国内定价的焦煤、动力煤等大宗商品价格走高的主要原因是供需缺口的存在,但运动式“减碳”或也是触发因素之一。政治局会议首提纠正运动式“减碳”,将有助于“保供稳价”工作的推进。 本%文$内-容-来-自;中_国_碳|排 放_交-易^网^t an pa i fang . c om

减碳纠偏后,大宗商品价格如何演绎?政治局会议前后商品期货市场大幅波动更多是由于政策消息因素,大幅波动后价格企稳表明短期内供需错配仍然存在,后续供需逻辑料将重回主导。分品种来看,(1)动力煤:动力煤需求在8月的用电高峰后或趋缓,叠加部分煤矿复产或在8月形成实际产量,预计动力煤价格短期高位运行后或有所回落,年底11、12月为第二波用电高峰,届时动力煤供需或重回趋紧态势,价格上行动能增强。(2)焦煤焦炭:焦煤和焦炭总库存处于今年以来低位,短期补库意愿强烈为双焦价格形成支撑,后续钢厂和焦企实际限产的执行情况是主要关注点,若钢铁产量大幅收缩则双焦供给端趋紧局面或被扭转。(3)钢铁:限产目标清晰,限产稳步推进下预计减碳纠偏的影响有限,需求端虽然地产投资走弱但基建投资回暖,预计整体不会出现大幅缩减。综合供需双端来看,下半年钢价或高位波动运行。

本文+内-容-来-自;中^国_碳+排.放_交^易=网 t a n pa ifa ng .c om

总结:政治局会议提出纠正运动式‘减碳’,压降“双高”是长期方向,但节奏不能无序求快,目标也无法一蹴而就,减碳纠偏下供给缩减预期有所降温,大宗商品期货市场随之回落,随后又企稳。预计未来由供给预期不确定性带来的价格波动将趋于缓和,但以煤炭、钢铁为代表的主要大宗商品价格在供需缺口的存在下仍旧有所支撑,价格走势有望重回供需逻辑,各类大宗商品可能在淡旺季错位下走出分化行情。同时也需关注疫情发酵对供给需求端带来的变化。 夲呅內傛莱源亍:ф啯碳*排*放^鲛*易-網 τā ńpāīfāńɡ.cōm

正文 內/容/來/自:中-國/碳-排*放^交%易#網-tan p a i fang . com

7月30日政治局会议再提“做好大宗商品保供稳价工作”,同时就碳中和提出“坚持全国一盘棋,纠正运动式‘减碳’,坚决遏制‘两高’项目盲目发展”。减碳纠偏下供给缩减预期有所降温,大宗商品期货市场随之回落,随后又企稳。预计未来由于供给预期不确定性带来的价格波动将趋于缓和,但以煤炭、钢铁为代表的主要大宗商品价格在供需缺口的存在下仍旧有所支撑,价格走势有望重回供需逻辑,各类大宗商品可能在淡旺季错位下走出分化行情。 本文`内-容-来-自;中_国_碳_交^易=网 tan pa i fa ng . c om

政治局会议再提“保供稳价”,纠正运动式“减碳” 内.容.来.自:中`国`碳#排*放*交*易^网 t a np ai f an g.com

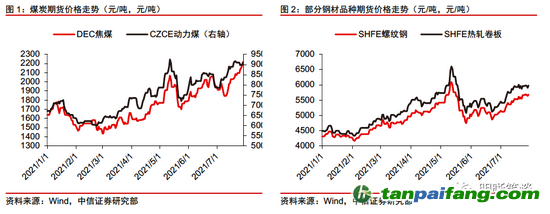

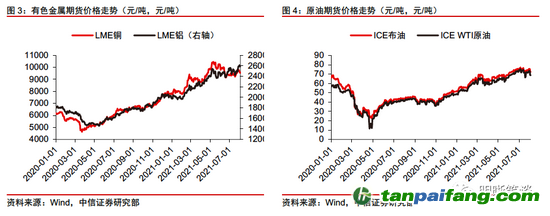

2021年以来,国内定价的煤炭、钢材等大宗商品价格涨幅明显,引发国家关注。从各品种的期货价格来看,今年以来焦煤、动力煤、螺纹钢(5426, 67.00, 1.25%)、热轧卷板整体呈现上涨趋势,截至7月29日(政治局会议召开前一天),4个品种价格涨幅分别达35.53%、35.54%、31.93%和33.33%。由于期货市场的火热行情在一定程度上会引发现货商囤货情况,进而助推了现货价格的上涨。此外,主要由国际定价的铜、铝、石油等大宗商品同样呈现上涨态势,多种原材料价格不断攀升导致中游企业成本提高,其中小微企业承压更为明显,国家相关部门开始积极调研,并开展保供稳价相关举措。

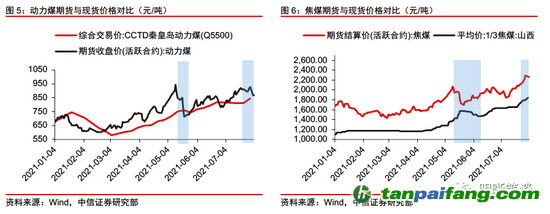

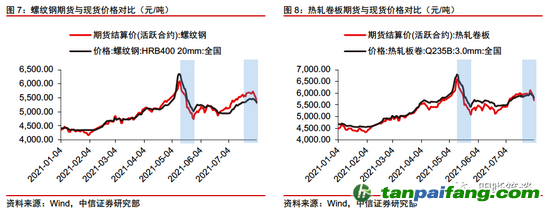

分析现货和期货两个市场的价格走势,其中煤炭价格分化显著,或表明期货市场投机性活动增多,而钢材价格在两个市场的走势较为一致。对比煤炭现期货市场价格走势,有两个时间段值得注意:(1)2021年5月,国常会自5月以来多次提及大宗商品涨价以及保供稳价,煤炭及钢材的期货、现货市场均出现回调,其中动力煤和焦煤的期货和现货价格回调幅度分化显著,期货市场价格降幅明显,而现货市场价格回调幅度有限;(2)2021年7月30日及之后,政治局会议提及“减碳”相关内容后,市场对于限产预期有所松动,多个大宗商品期货价格下跌,投机性资金被震出,期市多头情绪有所降温。煤炭现货市场维持韧性,供需缺口存在下未出现明显回落。 本*文@内-容-来-自;中_国_碳^排-放*交-易^网 t an pa i fa ng . c om

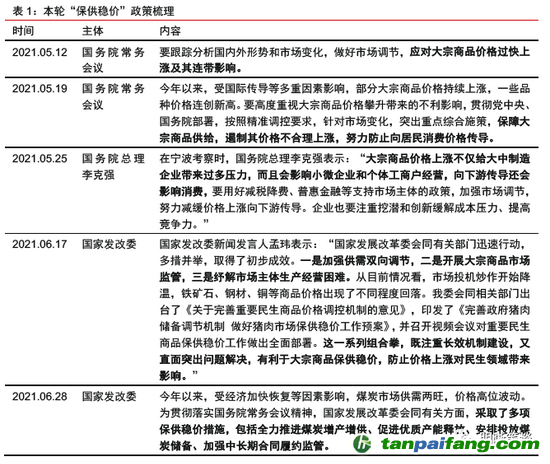

政治局会议首提纠正运动式“减碳”,将有助于“保供稳价”工作的推进。5月以来国家相关部门多次提及大宗商品涨价问题,表示需要保障大宗商品供给,遏制价格不合理上涨以及投机行为,防止价格传导至民生领域。7月的政治局会议再提“做好大宗商品保供稳价工作”,并对碳中和相关政策做出指导:“坚持全国一盘棋,纠正运动式‘减碳’,坚决遏制‘两高’项目盲目发展”。值得注意的是,虽然国内定价的焦煤、动力煤等大宗商品价格走高的主要原因是供需缺口的存在,但运动式“减碳”或也是触发因素之一。以短期运动式“减碳”应对长期的双碳目标,对于传统高能耗企业带来过大冲击,既不利于就业民生、也不利于大宗商品价格稳定。 禸*嫆唻@洎:狆國湠棑倣茭昜蛧 τāńpāīfāńɡ.cōm

减碳纠偏后,大宗商品价格如何演绎? 本`文@内-容-来-自;中^国_碳0排0放^交-易=网 ta n pa i fa ng . co m

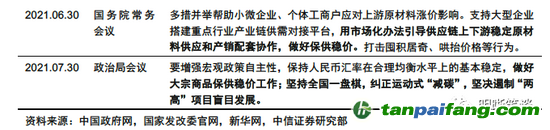

政治局会议前后商品期货市场大幅波动更多的由于政策消息因素,大幅波动后价格企稳表明短期内供需错配仍然存在,后续供需逻辑将重回主导。在“碳达峰”和“碳中和”的背景下,多省积极响应,相继出台环保减产、限产等相关政策。但“罗马不是一天建成的”,碳中和的目标同样也无法在一两天内实现。缺乏统筹安排的运动式“减碳”形成了煤炭等商品严格减产、限产的一致预期,反而助推了价格的飙升,使得中小企业在成本端承压。此次政治局会议的表态,可以看作是对“碳中和”版顶层设计的发声。短期来看预计以大宗商品限产的政策预期而进行的投机活动将有所降温,今年5月之后煤炭、钢材的期货价格往往在政策面保供稳价消息释放后出现回落,但随后的逐步企稳表明商品供需错配犹存,预计后续供需逻辑将重回主导。

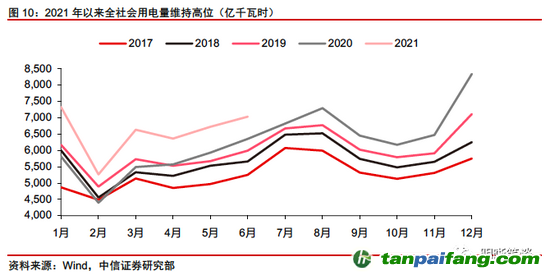

煤炭方面,(1)动力煤需求在8月的用电高峰后或趋缓,但年底旺季到来其供给或重回趋紧的态势。疫情以来的出口高景气带动我国制造业逐步修复,用电量也显著高于历史同期水平。具体来看,7、8月为年内第一波用电高峰,电力供给将面临较大压力,动力煤需求提升,短期内为动力煤价格形成较强支撑。据国家发改委表示,鄂尔多斯市38处露天煤矿复产,预计在8月初形成实际产量。叠加8月后用电需求的走缓,预计动力煤价格短期高位运行后或有所回落。年底11、12月为第二波用电高峰,届时动力煤供需或重回趋紧态势,动力煤价格上行动能增强。

本*文`内/容/来/自:中-国-碳^排-放“交|易^网-tan pai fang . c o m

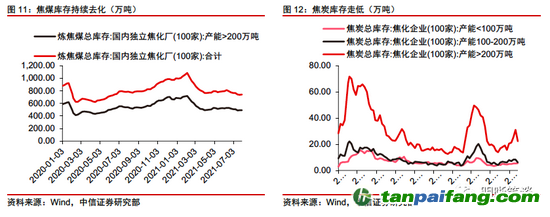

(2)短期补库意愿强烈为双焦价格形成支撑,后续钢厂和焦企实际限产的执行情况是主要关注点。下半年,销售拐点和监管高压对地产投资的影响预计会使得地产周期向下,但制造业持续扩张或带动有色金属需求回升,预计基建投资维持稳定增长,建材市场需求仍旧可以维持,总体来看需求不弱。供给方面,煤矿安全环保检查执行严格,部分矿区产能受限,供给偏紧局面短期仍难以缓解。观察双焦库存,焦煤和焦炭总库存处于今年以来低位,短期补库意愿偏强为双焦价格形成支撑,后续需要关注钢厂和焦企实际限产的执行情况,若钢铁产量大幅收缩则双焦供给端趋紧局面或被扭转。 本文`内-容-来-自;中_国_碳_交^易=网 tan pa i fa ng . c om

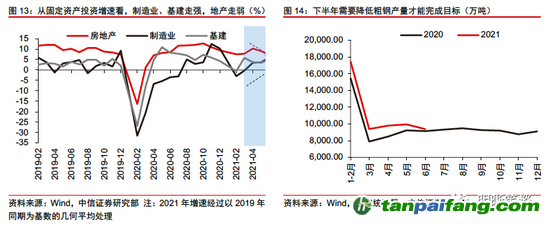

钢铁方面,限产目标清晰,限产稳步推进下减碳纠偏影响有限,需求端虽然地产投资走弱但基建投资回暖,预计钢价高位波动运行。去年年底以来,工信部层多次表示坚决压缩粗钢产量,确保2021年粗钢产量同比下降。今年上半年全国粗钢产量累计达56332.65万吨,同比增长11.8%。经测算,为保证全年钢产量持平,今年下半年需要较去年下半年产量降低约10.44%才能完成目标。当前我国钢铁限产计划有序合理,纠偏“运动式‘减碳’”对于钢铁限产规划的影响有限,预计下半年钢铁行业限产将按照计划稳步推进。需求端虽然地产放缓,但基建有望回暖,预计整体不会出现大幅缩减。综合供需双端来看,预计下半年钢价或高位波动运行。

总结

政治局会议提出纠正运动式‘减碳’,压降“双高”是长期方向,但节奏不能无序求快,目标也无法一蹴而就,减碳纠偏下供给缩减预期有所降温,大宗商品期货市场随之回落,随后又企稳。预计未来由供给端预期不确定性带来的价格波动将趋于缓和,但以煤炭、钢铁为代表的主要大宗商品价格在供需缺口的存在下仍旧有所支撑,价格走势重回供需逻辑,各类大宗商品可能在淡旺季错位下走出分化行情。同时也需关注疫情发酵对供给需求端带来的变化。

本文`内-容-来-自;中_国_碳_交^易=网 tan pa i fa ng . c om

市场回顾 内.容.来.自:中`国`碳#排*放*交*易^网 t a np ai f an g.com

利率债

本+文`内.容.来.自:中`国`碳`排*放*交*易^网 t a np ai fan g.com

资金面市场回顾 本`文内.容.来.自:中`国`碳`排*放*交*易^网 t a npai fan g.com

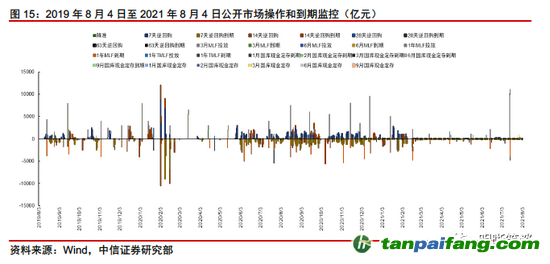

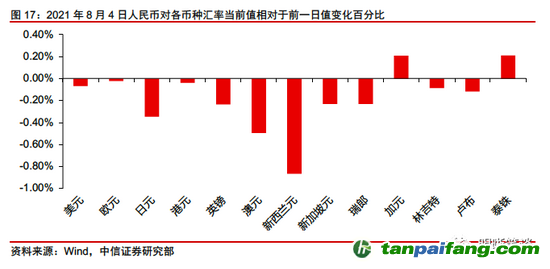

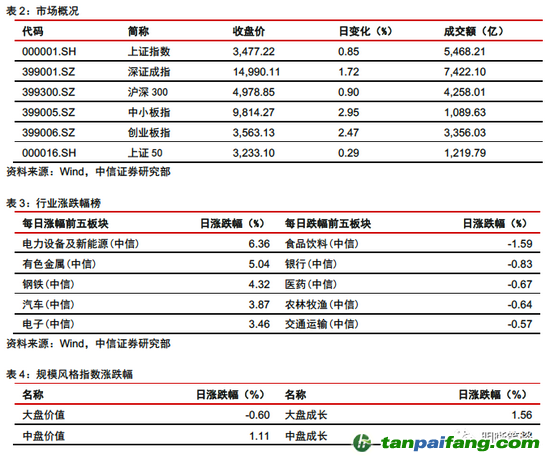

2021年8月4日,银存间质押式回购加权利率全面下行,隔夜、7天、14天、21天和1个月分别变动了-13.21bps、-0.32bp、-0.07bp、-2.16bps和-1.14bps至1.6909%、1.9749%、1.9953%、2.0207%和2.1195%。国债到期收益率全面上行,1年、3年、5年、10年分别变动1.76bps、1.86bps、1.16bps、0.01bp至2.1448%、2.5628%、2.6738%、2.8338%。8月4日上证综指上涨0.85%至3,477.22,深证成指上涨1.72%至14,990.11,创业板指上涨2.47%至3,563.13。 本*文`内/容/来/自:中-国-碳^排-放“交|易^网-tan pai fang . c o m

央行公告称,为维护银行体系流动性合理充裕,8月4日以利率招标方式开展了100亿元7天期逆回购操作。 本`文@内-容-来-自;中^国_碳0排0放^交-易=网 ta n pa i fa ng . co m

流动性动态监测 本+文+内.容.来.自:中`国`碳`排*放*交*易^网 t a np ai fan g.com

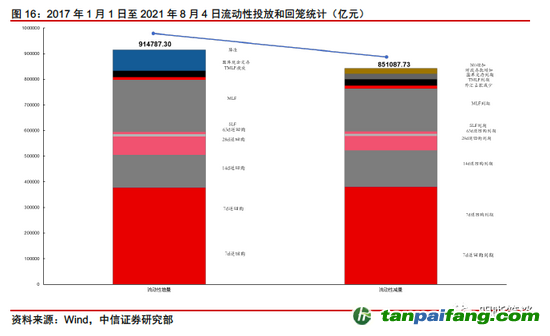

我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2020年12月对比2016年12月M0累计增加16010.66亿元,外汇占款累计下降8117.16亿元、财政存款累计增加9868.66亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

禸*嫆唻@洎:狆國湠棑倣茭昜蛧 τāńpāīfāńɡ.cōm

可转债

可转债市场回顾 本*文`内/容/来/自:中-国-碳^排-放“交|易^网-tan pai fang . c o m

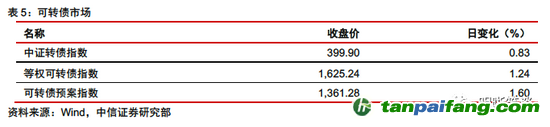

8月4日转债市场,中证转债指数收于399.90点,日上涨0.83%,可转债指数收于1625.24点,日上涨1.24%,可转债预案指数收于1361.28点,日上涨1.60%;平均转债价格140.10元,平均平价为109.80元。372支上市交易可转债,除英科转债和双环转债停牌,280支上涨,2支横盘,88支下跌。其中金陵转债(34.60%)、道氏转债(21.03%)和百川转债(19.11%)领涨,华锋转债(-5.11%)、尚荣转债(-4.06%)和通光转债(-2.90%)领跌。367支可转债正股,212支上涨,12支横盘,143支下跌。其中道氏技术(20.02%)、金陵体育(20.01%)和久吾高科(18.34%)领涨,蓝盾股份(-6.12%)、康隆达(-5.94%)和万孚生物(-4.79%)领跌。 夲呅內傛莱源亍:ф啯碳*排*放^鲛*易-網 τā ńpāīfāńɡ.cōm

可转债市场周观点

本%文$内-容-来-自;中_国_碳|排 放_交-易^网^t an pa i fang . c om

上周转债市场进一步分化,强势板块中也出现了较大的波动,市场参与者情绪略显纠结,但并不缺乏赚钱机会。

本+文内.容.来.自:中`国`碳`排*放*交*易^网 ta np ai fan g.com

当前转债市场策略面临着较大的挑战,从指标来看,均价持续位于高位,估值水平同样不便宜,同时估值的离散度位于年内高位,意味着选择方向和标的的精确度要求迅速提升。我们预计成长方向的分化和波动会持续位于较高水平,可以适当降低拥挤赛道的持仓,但是成长制造的趋势已经成立,将会成为中期配置的重点选择。此外配置角度可以继续均衡,关注消费以及计算机相关的参与机会。

本`文@内-容-来-自;中_国_碳排0放_交-易=网 t an pa ifa ng . c om

我们依旧坚持认为顺周期板块的超额收益接近尾声,周期已非市场未来的主要配置方向,近期在中报行情推动下周期板块有所表现,但持续性值得怀疑,当前我们仅推荐保留少部分需求景气持续、供给端约束较强的板块个券。

前期我们已经建议增加在消费方向的布局力度,当前从均衡的角度这一方向更加值得重视。这一部分仓位可以填补部分回落的周期仓位。随着经济增长动能的回落,近期调整颇多的消费板块可能会再次展现出稳健的特性,可以逐步增加关注。 内/容/来/自:中-国-碳-排-放*交…易-网-tan pai fang . com

对于过去数月重点推荐的成长制造方向,短期波动和分化可能会有所加剧,但这一方向的趋势已经确立,风险偏好不高的投资者可以随波动逢低布局。当下全球疫情的结构性不均衡可能会进一步提升制造业的盈利弹性,海外部分发展中国家的疫情控制效果远弱于发达国家,会冲击这些经济体在全球产业链分工中的地位,而作为“全球工厂”的中国制造业可能会迎来更多的转移需求,主要逻辑方向建议从国产替代与技术升级两大角度去考察,重点关注军工、半导体、汽车零部件、新能源、TMT、医药工业等板块。我们重申即使这一方向出现波动也是提供了进一步参与的机会。 本`文@内/容/来/自:中-国^碳-排-放^*交*易^网-tan pai fang. com

高弹性组合建议重点关注东财转3、精达转债、彤程转债、金诚(旗滨)转债、奥佳转债、火炬转债、润建(恩捷)转债、林洋转债、比音(仙乐)转债、长汽(银轮)转债。

稳健弹性组合建议关注苏银转债、捷捷(石英)转债、海澜转债、骆驼转债、旺能转债、斯莱转债、永冠转债、美诺转债、天能转债、凤21转债。 本`文@内-容-来-自;中_国_碳排0放_交-易=网 t an pa ifa ng . c om

风险因素

本%文$内-容-来-自;中_国_碳|排 放_交-易^网^t an pa i fang . c om

市场流动性大幅波动,宏观经济增速不如预期,无风险利率大幅波动,正股股价超预期波动。 本文@内/容/来/自:中-国-碳^排-放-交易&*网-tan pai fang . com

股票市场

转债市场